La démocratie économique expliquées en différentes leçons pour avoir une pleine connaissance de tout ce que le Crédit Social implique. Ce sont les propositions financières de l’ingénieur écossais Clifford Hugh Douglas, connues tout d’abord sous le nom de démocratie économique (d’après le titre de son premier livre), et connues par la suite sous le nom de crédit social.

La démocratie économique expliquées en différentes leçons pour avoir une pleine connaissance de tout ce que le Crédit Social implique. Ce sont les propositions financières de l’ingénieur écossais Clifford Hugh Douglas, connues tout d’abord sous le nom de démocratie économique (d’après le titre de son premier livre), et connues par la suite sous le nom de crédit social. Sous le signe de l’abondance — exprime assez bien qu’il s’agit d’une économie d’abondance, de l’accès rendu facile aux immenses possibilités de la production moderne.

Sous le signe de l’abondance — exprime assez bien qu’il s’agit d’une économie d’abondance, de l’accès rendu facile aux immenses possibilités de la production moderne.

Ce livre parle du Crédit Social, mais il est loin d’être une somme créditiste. Le Crédit Social, en effet, est toute une orientation de la civilisation et touche au social et au politique autant, sinon plus, qu’à l’économique.

"Du régime de dettes à la prospérité" est à l’origine de la fondation de l’Œuvre des Pèlerins de saint Michel. C'est le livre qui fit s'écrier Louis Even; "Une lumière sur mon chemin!".

"Du régime de dettes à la prospérité" est à l’origine de la fondation de l’Œuvre des Pèlerins de saint Michel. C'est le livre qui fit s'écrier Louis Even; "Une lumière sur mon chemin!".

"On oublie, on ne voit pas, on ne veut pas voir qu’il y a des gens mal logés, des gens mal nourris, des salaires insuffisants, qu’il y a des pays tout entiers qui souffrent de la faim. Ce n’est pas chrétien de penser, à plus forte raison de dire; c’est leur faute..."

Son Eminence le Cardinal Jules-Géraud Saliège

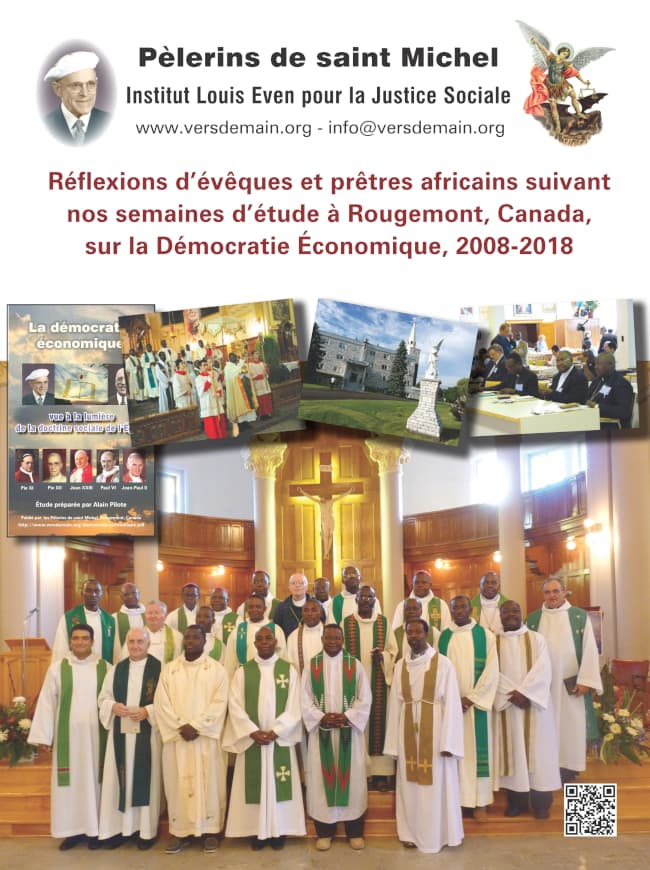

Deux fois par année, nous invitons des évêques, prêtres et laïcs, surtout d’Afrique, à nos semaines d’étude sur le Crédit Social à notre maison-mère de Rougemont au Canada. Voici les commentaires de quelques-uns de ces évêques, prêtres et laïcs.

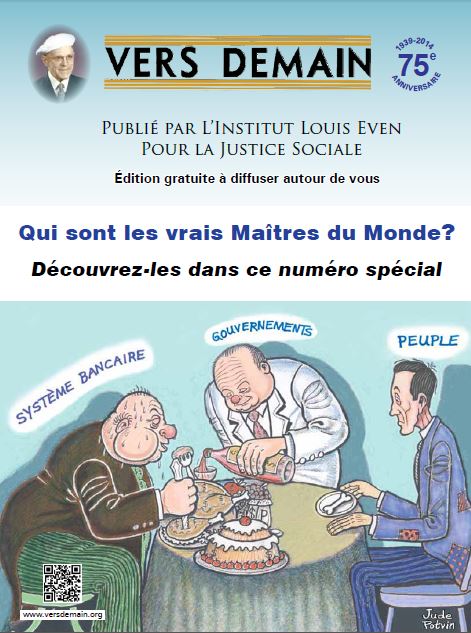

Deux fois par année, nous invitons des évêques, prêtres et laïcs, surtout d’Afrique, à nos semaines d’étude sur le Crédit Social à notre maison-mère de Rougemont au Canada. Voici les commentaires de quelques-uns de ces évêques, prêtres et laïcs. Le système bancaire actuel est pur banditisme, quiconque s’est donné la peine d’étudier la question, (la création de crédit-monnaie-dette par les banques et le contrôle absolu de l’intermédiaire d’échange par les banques), n’en peut douter. Mais c’est un banditisme légalisé c’est-à-dire qu’en conduisant ce racket au profit d’une petite clique d’individus sur le dos du public, les banques restent dans les limites de leur charte, c’est la «patente» accordée par le gouvernement souverain à une machine qui saigne et tue l’humanité.

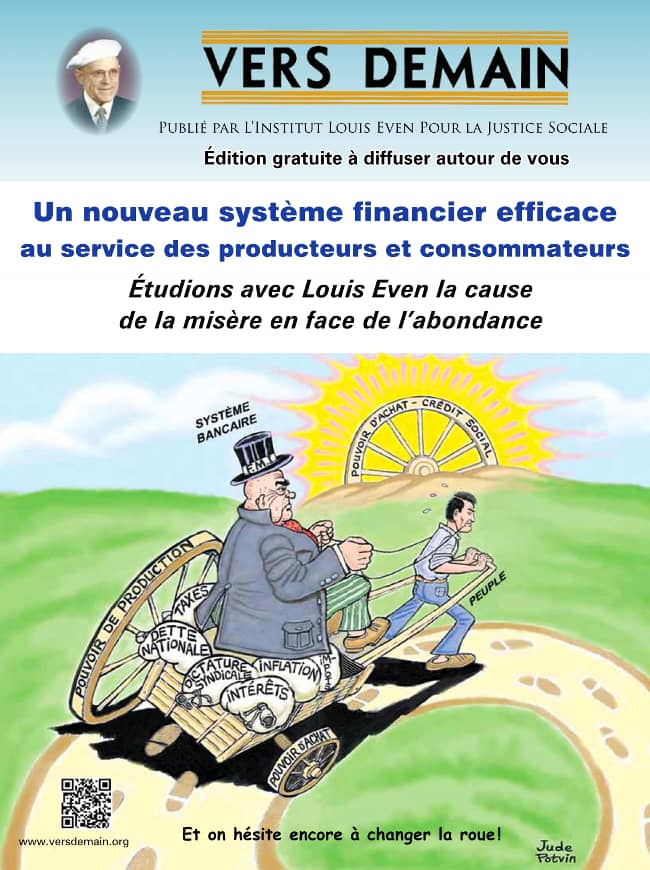

Le système bancaire actuel est pur banditisme, quiconque s’est donné la peine d’étudier la question, (la création de crédit-monnaie-dette par les banques et le contrôle absolu de l’intermédiaire d’échange par les banques), n’en peut douter. Mais c’est un banditisme légalisé c’est-à-dire qu’en conduisant ce racket au profit d’une petite clique d’individus sur le dos du public, les banques restent dans les limites de leur charte, c’est la «patente» accordée par le gouvernement souverain à une machine qui saigne et tue l’humanité. Le système financier efficace dont il va être question dans cette brochure, c’est le système financier connu généralement sous le nom de Crédit Social (ou Démocratie Économique), encore appliqué nulle part, mais dont les principes furent établis par l’ingénieur économiste écossais, Clifford Hugh Douglas, publiés par lui pour la première fois en 1918, propagés depuis par toute une école dans maints pays.

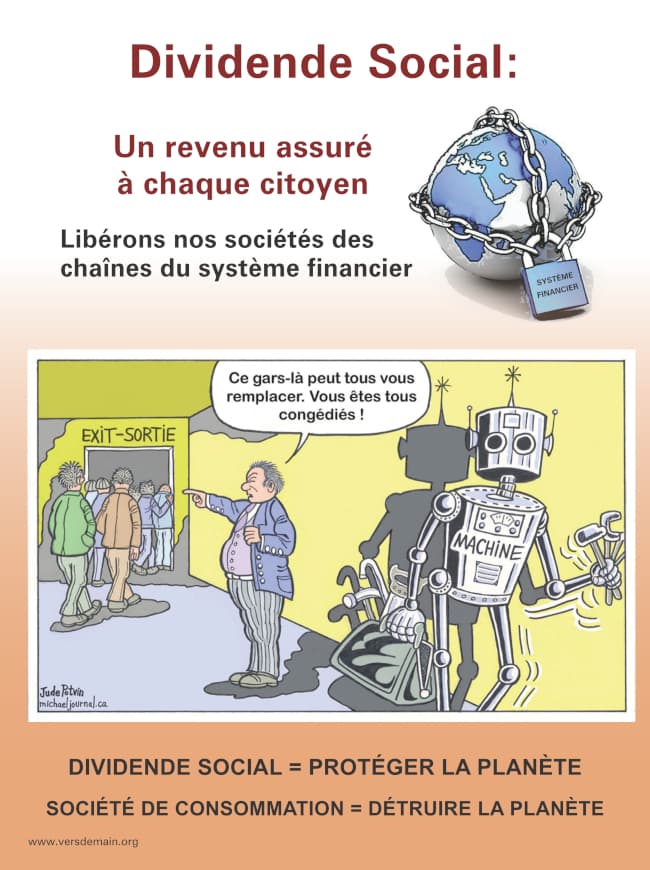

Le système financier efficace dont il va être question dans cette brochure, c’est le système financier connu généralement sous le nom de Crédit Social (ou Démocratie Économique), encore appliqué nulle part, mais dont les principes furent établis par l’ingénieur économiste écossais, Clifford Hugh Douglas, publiés par lui pour la première fois en 1918, propagés depuis par toute une école dans maints pays. Qu’est-ce que vous dites-là? Que le Dividende Social respecterait la planète et que la société de consommation est destructrice de la planète?

Qu’est-ce que vous dites-là? Que le Dividende Social respecterait la planète et que la société de consommation est destructrice de la planète?Madame Diane Boucher détient une maîtrise en économique et une maîtrise en informatique. L'Institut Louis Even pour la Justice Sociale a été invité par l'Action Catholique de l'Archidiocèse de Cracovie, en Pologne, à un colloque de 3 jours, dont le sujet principal portait sur le Crédit Social. Ce colloque a été tenu les 5, 6 et 7 décembre 2003 à Zakopane. Madame Boucher était toute désignée pour représenter l'Institut Louis Even à ces jours d'étude qui regroupaient des intellectuels de différentes professions, intéressés au Crédit Social: économistes, informaticiens, professeurs, ingénieurs, docteurs et même un député. Nous publions ci-après la première partie de la conférence de madame Boucher donnée à Zakopane. Les autres parties seront publiées dans les prochains numéros de Vers Demain.

C.H. Douglas affirme qu’un défaut dans le système des prix cause un rétrécissement accéléré du pouvoir d’achat et qu’il est impossible de corriger ce défaut dans un système financier où la monnaie est un bien fabriqué et commercé en vue du profit. Selon lui, la correction exige un système financier où le pouvoir d’achat de la monnaie est ajustable par la manipulation directe du niveau des prix et la distribution générale d’un dividende sur la capacité de production nationale. Or, ce diagnostic et cette solution ont été ignorés ou rejetés par les économistes de toutes tendances. Par l’apport de méthodes de modélisation et de simulation appropriées, la science économique peut contribuer à mettre en lumière les particularités de la théorie du crédit social en vue de faciliter sa compréhension et son acceptation et ainsi rendre possible son application.

Les économistes ont longtemps regardé la théorie de la valeur comme la question centrale de leur discipline. Qu’est-ce qui détermine les prix auxquels les biens et les services sont échangés les uns pour les autres? Et la monnaie est un embarras pour la théorie de la valeur, un embarras d’autant plus sérieux que c’est la monnaie fiduciaire qui est considérée, cette monnaie qui n’a aucun actif en contrepartie et dont toute la valeur vient du «fiat» qui en fait de la monnaie.

Alors, qu’est-ce qui explique ce paradoxe de la consommation et de la production qui fait qu’au plan physique la consommation est inférieure à la production, sinon aucune croissance ne serait observée, alors qu’au plan monétaire la consommation est supérieure à la production, puisqu’on observe l’inflation des prix? Et comment échapper à ce paradoxe?

Comme beaucoup d’autres systèmes de la nature, l’économie est un système ouvert où coule un flux d’énergie constitué par les biens et les services, auquel est couplé un flux monétaire qui coule en sens inverse 1. Le flux d’énergie et le flux de monnaie s’équilibrent et se régulent par l’intermédiaire d’un système de prix et de valeurs. Ou du moins ils sont supposés le faire. Et il est difficile d’expliquer pourquoi ils n’y réussissent qu’imparfaitement. Car les systèmes sociaux, et notamment le système économique, sont très complexes, beaucoup plus complexes que les systèmes physiques, parce qu’ils sont dynamiques et non linéaires et que ce sont des systèmes à rétroaction 2.

Pour mieux représenter et comprendre ces systèmes, une méthode de modélisation et de simulation des systèmes a été mise au point à la Sloan School of Management du Massachusetts Institute of Technology à la fin des années 50 par Jay Wright Forrester, un ingénieur américain dont la contribution à la recherche sur les servomécanismes et à la conception des ordinateurs digitaux a été considérable 3. Cette méthode permet la représentation adéquate du modèle mental de tout phénomène dynamique 4. Avec une telle méthode, il devient possible de représenter précisément et correctement le modèle mental de cette théorie économique connue sous le nom de «crédit social», qui a été élaborée en 1917 par Clifford Hugh Douglas, un ingénieur écossais. Une théorie qui a fait couler beaucoup d’encre et a suscité bien des discussions dans les hauts-lieux de l’enseignement de l’économique en Grande-Bretagne et dans les pays du Commonwealth, mais qui pourtant demeure ignorée par les historiens de l’économique. En effet, on ne trouve pas de mention de C.H. Douglas et de sa théorie dans les livres d’enseignement de l’histoire de la théorie économique, bien qu’y apparaissent des théories qui ont eu beaucoup moins de retentissement que celle du crédit social.

«Le destin de toute vérité est d’être ridiculisée

avant d’être reconnue.» — Albert Schweitzer

Il importe, au premier chef, de présenter les nombreux éléments qui sont autant de prémisses dans les raisonnements qui sous-tendent le diagnostic et la solution de la théorie économique du crédit social.

Selon C.H. Douglas lui-même, l’ensemble de ses vues économiques repose sur certaines propositions fondamentales dont les trois plus importantes sont les suivantes 5:

Le concept de crédit réel, chez Douglas, est défini comme un estimé de la capacité des structures productives d’une communauté de répondre à la demande des consommateurs — ce que Douglas appelle la capacité de livrer les biens et services aux consommateurs — où la justesse de l’estimé relève d’une croyance appuyée sur la connaissance, d’où l’emploi du terme crédit 6.

Le crédit réel comporte deux aspects. Le premier aspect est la capacité de produire des biens et services de consommation et le second aspect est la demande effective pour des biens et services de consommation.

La capacité de produire des biens et services de consommation dépend de ce que Douglas appelle le capital réel, c’est-à-dire non seulement les moyens physiques que sont les équipements industriels, commerciaux et administratifs, les équipements de transport, les sources d’énergie et les outils au sens large, mais aussi les moyens cognitifs tels les technologies, les procédés et le savoir en général, de même que l’organisation au sens d’organisation industrielle et d’organisation sociale 7.

À cette définition du capital réel, Douglas ajoute — et c’est là un élément fondamental de sa vision économique — que la capacité de produire des biens et services de consommation comprend aussi les biens intermédiaires, qu’il appelle aussi les semi-manufacturés, qui sont consommés dans le processus de production, mais qui ne se retrouvent pas nécessairement dans le produit final présenté au consommateur: énergie appliquée, matériaux incluant les chutes et rejets, biens semi-finis incluant les rejets, biens finis rejetés ou détruits, etc. 8.

Cette définition élargie de la capacité de produire comprend donc les stocks de couverture aux diverses étapes de production et distribution et les biens finis en transit dans le système de distribution, les uns et les autres étant nécessaires pour répondre au délai de production et distribution. Au niveau de la production, ce sont particulièrement les biens intermédiaires en stock, qui doivent avoir été produits en avance, étant donné que le pain qu’on est en train de cuire ne peut être fait de la farine du grain qu’on est en train de moudre 9.

La demande effective des consommateurs est une production désirée par les consommateurs, c’est-à-dire une production composée de biens et services de consommation répondant en quantité et en qualité à leurs besoins: nourriture, vêtement, logement et autres besoins moins élémentaires. Pour être une demande effective, la demande pour des biens et services de consommation doit être soutenue par une monnaie suffisante 10.

Selon cette définition, il faut comprendre que la production par une population d’une quantité de biens d’équipement et de biens intermédiaires en excédent de ce qui est nécessaire à la production des biens et services de consommation requis pour cette population n’est pas une production désirée par les consommateurs et donc n’est pas une demande effective des consommateurs, mais est une demande effective des producteurs 11. De même, la production d’une quantité de biens pour exportation en excédent de la quantité de biens importés n’est pas non plus une production désirée par les consommateurs et donc n’est pas une demande effective des consommateurs, mais est une demande effective des producteurs.

La demande effective est le plus essentiel des deux aspects du crédit réel. La présence d’une demande effective est pré-existante à toute capacité de produire alors que, même en présence d’une capacité de produire, l’absence de demande effective entraîne la non-utilisation de cette capacité de produire et donc la négation de son existence 12.

Le crédit réel est de propriété commune 13, mais d’administration privée 14.

Le crédit réel d’une communauté productive moderne, sa capacité de produire de la richesse au sens réel du terme, repose non seulement sur des facteurs matériels, mais aussi sur des facteurs intangibles, maintenant prépondérants, qui sont l’héritage culturel et l’incrément d’association 15. Les procédés et les outils, de même que l’organisation et le savoir qui les ont rendus possibles, forment un héritage culturel qui appartient à la communauté en son entier et non pas seulement aux travailleurs 16. L’association de personnes dans la production donne lieu à un incrément qui n’est pas gagné, lequel incrément non gagné est énormément plus important que l’incrément gagné par le travail individuel 17.

La propriété du crédit réel est commune ou sociale, parce que l’héritage culturel et l’incrément d’association sont de propriété commune ou sociale 18.

Pour C.H. Douglas, le crédit financier est le moyen de mettre en œuvre le crédit réel 19. Le crédit financier est donc purement un correspondant chiffré ou monétisé du crédit réel et, par similitude avec le crédit réel, il est défini comme un estimé exact de la capacité de livrer la monnaie 20. Le véritable rôle du système financier est alors d’émettre du crédit financier jusqu’à représenter fidèlement le crédit réel21. La limite d’émission du crédit financier est donc dépendante de l’un ou l’autre des deux aspects du crédit réel. Cette limite du crédit financier est atteinte lorsque la demande effective est comblée ou que la capacité de produire est épuisée selon la première occurrence 22. Cette conception du crédit financier comme reflet du crédit réel s’appuie sur une définition de la monnaie tout à fait moderne et systémique.

L’orthodoxie économique définit la monnaie comme un moyen d’échange, comme une unité de compte et comme une réserve de valeur, mais Douglas s’éloigne résolument de ces définitions. À son avis, la monnaie a cessé depuis plus de 200 ans d’être un moyen d’échange, car la contribution individuelle à la production est de plus en plus faible, étant donnés la mécanisation, l’automation et autres facteurs de productivité caractéristiques de la production moderne. Sous son oeil d’ingénieur, la monnaie est simplement un billet qui permet à son détenteur d’obtenir des biens et services sur demande 23 . La monnaie n’est pas non plus pour lui une unité de compte ni une réserve de valeur 24. Le besoin n’est aucunement d’avoir une unité absolue de mesure, mais plutôt d’avoir une mesure relative telle le ratio, c’est-à-dire le rapport de deux quantités exprimées dans la même unité 25.

Fondamentalement, la monnaie est pour Douglas une information et cette information permet de diriger la production et la distribution des biens et services 26.

Suivant sa conception particulière de la monnaie, Douglas attribue aussi une polarité aux divers flux de monnaie. Certains flux monétaires sont positifs et d’autres sont négatifs 27.

La monnaie est donc positive depuis son émission par le système bancaire jusqu’à sa réception par le consommateur et elle est négative lorsqu’elle quitte le consommateur par le mécanisme du prix des biens et services de consommation et retourne vers le système bancaire pour son extinction. Il en est de même pour la monnaie qui circule entre producteurs seulement: elle est positive lors de l’émission à un producteur et négative lorsque le producteur paie à un autre producteur le prix des biens ou services qu’il achète. Cette prise en compte de la polarité de la monnaie est un facteur important, car elle prévient la simple addition des unités de monnaie sans égard à leur direction de circulation, sans égard au fait que ces unités de monnaie créent des coûts ou, au contraire, liquident des coûts.

Quant au crédit financier, Douglas en distingue deux formes: le crédit d’emprunt et le crédit d’achat, qui correspondent respectivement aux deux catégories de la demande effective pour des biens et services, la demande pour les biens de capital d’une part et la demande pour les biens de consommation d’autre part 28. Le crédit d’emprunt est soit interne soit externe, auquel cas il prend la forme de crédit à l’exportation 29. Le crédit d’emprunt est un crédit remboursable, alors que le crédit d’achat n’est pas remboursable, c’est-à-dire que le crédit d’emprunt doit à un moment ou un autre retourner vers la source d’où il a été émis alors que le crédit d’achat n’est pas tenu d’y retourner, bien que généralement il y retournera après avoir servi à l’achat des biens et services de consommation.

Parce qu’il est le reflet du crédit réel, la propriété du crédit financier est elle aussi commune ou sociale 30.

Le concept du vrai coût de la production tient d’une approche réelle ou physique et non pas d’une approche monétaire. Sous ce point de vue, le coût d’une production est l’ensemble des coûts de ce qui a été consommé —biens de consommation, biens intermédiaires et biens d’équipement— pendant la période où cette production a été exécutée 31. En conséquence, étant donné que la production de toute nature durant une période de temps donnée est généralement supérieure à la consommation de toute nature durant cette même période, le coût réel de cette production est inférieur au coût monétaire. Lorsque la production s’accélère, le coût réel diminue.

Les coûts sont les déboursés nets des producteurs, c’est-à-dire les frais résultant de sorties monétaires pour les salaires et pour les factures payables à la fin du mois. Les prix ajoutent aux coûts par l’inclusion du coût des biens d’équipement et autres biens de capital —et non du coût de la dépréciation des biens de capital— et par le profit. Les prix sont les déboursés nets des consommateurs. Donc, dans la vision de C.H. Douglas, le coût est le mécanisme de distribution du pouvoir d’achat tout au long d’une production donnée, alors que le prix est le mécanisme de retrait du pouvoir d’achat au moment où le produit, terminé et offert en vente, est acheté 32.

Comparant coût et prix, Douglas remarque que la formation des prix est contrainte par deux limites: une limite inférieure qui est le coût et une limite supérieure qui dépend de l’offre et de la demande 33. Suivant la loi de l’offre et de la demande, les prix devraient s’ajuster tantôt à la hausse, lorsque la demande est supérieure à la l’offre, et tantôt à la baisse, lorsque la demande est inférieure à l’offre, mais Douglas relève que ce processus ne fonctionne que dans une seule direction, c’est-à-dire à la hausse 34.

Cette condition est due au fait que les délais de production et distribution obligent les producteurs à avoir des stocks en avance pour les matières premières, les biens intermédiaires et même les biens finis, de sorte qu’une baisse des prix les place en face d’une perte sur tous leurs stocks 35. Fondamentale dans la vision économique de Douglas, cette condition est généralement ignorée 36.

En effet, les modèles économiques sont le plus souvent des modèles d’équilibre partiel. Même les modèles d’équilibre général calculable, qui tentent de simuler une économie de marché où les prix et les quantités de produits et de facteurs s’ajustent pour égaliser l’offre et la demande, ne prennent pas en compte les stocks de biens. Parce qu’il est généralement utilisé pour simuler les effets d’un changement de politique de l’État ou un changement dans l’environnement externe, en introduisant le changement et en résolvant pour le nouvel équilibre offre-demande, le modèle d’équilibre général calculable constitue un véhicule approprié à la représentation d’une économie nationale où les politiques du crédit social seraient appliquées, pourvu que les stocks de biens et les autres types de stocks y soient modélisés 37.

Il faut aussi noter, chez Douglas, une conception quantitative et qualitative du pouvoir d’achat 38. Suivant cette conception, Douglas distingue le pouvoir d’achat réel, qui est une monnaie issue de la production des biens et services de consommation, et la pure inflation de la monnaie qu’est une monnaie issue de la production des biens intermédiaires et des biens d’équipement, lequel enflement de la monnaie dilue le pouvoir d’achat de la monnaie issue de la production des biens et services de consommation 39. Douglas remarque en effet que, parce qu’elle est en avance des produits de consommation qui en résulteront, la monnaie distribuée dans le cadre de la production des biens d’équipement ou des biens intermédiaires provoque l’inflation des prix des biens et services de consommation et donc dilue le pouvoir d’achat 40.

Le véritable coût de la production, qui établit le prix des biens et services de consommation comme étant une fraction de leur coût de production, Douglas l’a nommé juste prix 41 ou vrai prix 42 ou vrai coût 43. Le juste prix est une mesure relative, un ratio, reproduisant par rapport au coût de production, le rapport de la consommation totale et de la production totale:

| Juste prix | = | Consommation totale |

| Coût de production | Production totale |

où il faut comprendre que le coût de production exclut le coût du capital et le profit et qu’en conséquence, il correspond uniquement aux déboursés de la production 44.

Dans la suite de cet article, le diagnostic et la solution de Douglas seront exposés en détail et illustrés à l'aide d'exemples appuyés par des modèles mathématiques simples inspirés des travaux des modélisateurs de l'équilibre général calculable (Decaluwé 2001) ainsi que d'un essai de modélisation des principes et politiques du Crédit Social (Boucher 1993) et de travaux méthodologiques visant à développer un cadre de modélisation (Boucher 2002) jusqu'à représenter la dynamique des processus économiques comme C.H. Douglas la conçoit 45.

1) De Rosnay Joël (1975), Le Macroscope, Editions du Seuil, Paris.

2) Forrester Jay Wright (1985), “The” model versus a modeling “process”, System Dynamics Review, System Dynamics Society, Cambridge (Mass.), 1(1), pp. 133-134.

Forrester Jay Wright (1987), Lessons from system dynamics modeling, System Dynamics Review, System Dynamics Society, Cambridge (Mass.), 3(2), pp. 136-149.

3) Forrester Jay Wright (1961), Industrial Dynamics, The MIT Press, Cambridge (Mass.), 9e éd., 1977.

4) Forrester Jay Wright (1985), “The” model versus a modeling “process”, System Dynamics Review, System Dynamics Society, Cambridge (Mass.), 1(1), pp. 133-134.

Forrester Jay Wright (1987), Lessons from system dynamics modeling, System Dynamics Review, System Dynamics Society, Cambridge (Mass.), 3(2), pp. 136-149.

5) Douglas Clifford Hugh (1931b), The New and the Old Economics, The Scots Free Press, Edinburgh.

6) Douglas Clifford Hugh (1920b), Credit-Power and Democracy, Stanley Nott, Londres, 4e éd.,1934.

Douglas Clifford Hugh (1931b), The New and the Old Economics, The Scots Free Press, Edinburgh.

7) Douglas Clifford Hugh (1922a), The Control and Distribution of Production, Cecil Palmer, Londres.

Douglas Clifford Hugh (1924a), Social Credit, The Institute of Economic Democracy, Canada, 5 éd., 1979.Douglas Clifford Hugh (1924a), Social Credit, The Institute of Economic Democracy, Canada, 5 éd., 1979.

8) Douglas Clifford Hugh (1920a), Economic Democracy, W. & J. Barr Pty, Australie, 5e éd., 1974.

9) Douglas Clifford Hugh (1931a), The Monopoly of Credit, Bloomfield Books, Angleterre, 4e éd., 1979.

10) Douglas Clifford Hugh (1920b), Credit-Power and Democracy, Stanley Nott, Londres, 4e éd.,1934.

11) Douglas Clifford Hugh (1922a), The Control and Distribution of Production, Cecil Palmer, Londres.

12) Douglas Clifford Hugh (1924a), Social Credit, The Institute of Economic Democracy, Canada, 5 éd., 1979.

13) Douglas Clifford Hugh (1920a), Economic Democracy, W. & J. Barr Pty, Australie, 5e éd., 1974.

14) Douglas Clifford Hugh (1930a), “Statement of Evidence submitted by Major Douglas” in Minutes of Evidence taken before the Committee on Finance and Industry, H.M. Stationery Office, Londres, vol. 1, 1931, pp. 295-307.

15) Douglas Clifford Hugh (1924a), Social Credit, The Institute of Economic Democracy, Canada, 5 éd., 1979.

16) Douglas Clifford Hugh (1920a), Economic Democracy, W. & J. Barr Pty, Australie, 5e éd., 1974.

17) Douglas Clifford Hugh (1922b), These Present Discontents and The Labour Party and Social Credit, Cecil Palmer, Londres.

18) Douglas Clifford Hugh (1924a), Social Credit, The Institute of Economic Democracy, Canada, 5 éd., 1979.

19) Douglas Clifford Hugh (1922a), The Control and Distribution of Production, Cecil Palmer, Londres.

20) Douglas Clifford Hugh (1930b), “The only real socialism” in Warning Democracy, Stanley Nott, Londres, (1931), 2e éd., 1934, pp. 21-36.

21) Douglas Clifford Hugh (1920a), Economic Democracy, W. & J. Barr Pty, Australie, 5e éd., 1974.

22) Douglas Clifford Hugh (1920b), Credit-Power and Democracy, Stanley Nott, Londres, 4e éd.,1934.

23) Douglas Clifford Hugh (1924a), Social Credit, The Institute of Economic Democracy, Canada, 5 éd., 1979.

Douglas Clifford Hugh (1927), “Money and Prices” in Warning Democracy, Stanley Nott, Londres, (1931), 2e éd.,1934, pp.12-19.

Douglas Clifford Hugh (1929b), “The confusion between money and wealth, and its results” in Warning Democracy, Stanley Nott, Londres, (1931), 2e éd., 1934, pp. 124-134.

Douglas Clifford Hugh (1935), Money and the Price System, The Institute of Economic Democracy, Canada, 2e éd.,1978.

24) Douglas Clifford Hugh (1924a), Social Credit, The Institute of Economic Democracy, Canada, 5 éd., 1979.

25) Douglas Clifford Hugh (1920b), Credit-Power and Democracy, Stanley Nott, Londres, 4e éd.,1934.

26) Douglas Hugh (1924a), Social Credit, The Institute of Economic Democracy, Canada, 5 éd., 1979.

27) Douglas Clifford Hugh (1924a), Social Credit, The Institute of Economic Democracy, Canada, 5 éd., 1979.

28) Douglas Clifford Hugh (1920a), Economic Democracy, W. & J. Barr Pty, Australie, 5e éd., 1974

29) Douglas Clifford Hugh (1922a), The Control and Distribution of Production, Cecil Palmer, Londres.

30) Douglas Clifford Hugh (1924a), Social Credit, The Institute of Economic Democracy, Canada, 5 éd., 1979.

31) Douglas Clifford Hugh (1929a), “The Application of Engineering Methods to Finance, World Engineering Congress Tokyo, 1929" in The Monopoly of Credit, Bloomfield Books, Angleterre, (1931), 4e éd., 1979, pp. 153-167.

32) Douglas Clifford Hugh (1920a), Economic Democracy, W. & J. Barr Pty, Australie, 5e éd., 1974.

33) Douglas Clifford Hugh (1922a), The Control and Distribution of Production, Cecil Palmer, Londres.

34) Douglas Clifford Hugh (1920a), Economic Democracy, W. & J. Barr Pty, Australie, 5e éd., 1974.

35) Douglas Clifford Hugh (1920a), Economic Democracy, W. & J. Barr Pty, Australie, 5e éd., 1974.

36) Douglas Clifford Hugh (1930b), “The only real socialism” in Warning Democracy, Stanley Nott, Londres, (1931), 2e éd., 1934, pp. 21-36.

37) Boucher Diane (2001), Un modèle d’équilibre général calculable avec ajustement des stocks d’inventaire, Mémoire de maîtrise en économique, Université Laval (Québec).

38) Douglas Clifford Hugh (1920a), Economic Democracy, W. & J. Barr Pty, Australie, 5e éd., 1974.

39) Ibid.

40) Douglas Clifford Hugh (1920b), Credit-Power and Democracy, Stanley Nott, Londres, 4e éd.,1934.

41) Douglas Clifford Hugh (1920a), Economic Democracy, W. & J. Barr Pty, Australie, 5e éd., 1974.

42) Douglas Clifford Hugh (1920b), Credit-Power and Democracy, Stanley Nott, Londres, 4e éd.,1934.

43) Douglas Clifford Hugh (1929a), “The Application of Engineering Methods to Finance, World Engineering Congress Tokyo, 1929" in The Monopoly of Credit, Bloomfield Books, Angleterre, (1931), 4e éd., 1979, pp. 153-167.

44) Douglas Clifford Hugh (1922a), The Control and Distribution of Production, Cecil Palmer, Londres.

45) Boucher Diane (1993), MACHINA OECONOMICA CREDITISTA Une approche systémique du théorème A+B de C.H. Douglas et des principes et politiques du Crédit Social, Mémoire de maîtrise en informatique, Université Laval (Québec).