La démocratie économique expliquées en différentes leçons pour avoir une pleine connaissance de tout ce que le Crédit Social implique. Ce sont les propositions financières de l’ingénieur écossais Clifford Hugh Douglas, connues tout d’abord sous le nom de démocratie économique (d’après le titre de son premier livre), et connues par la suite sous le nom de crédit social.

La démocratie économique expliquées en différentes leçons pour avoir une pleine connaissance de tout ce que le Crédit Social implique. Ce sont les propositions financières de l’ingénieur écossais Clifford Hugh Douglas, connues tout d’abord sous le nom de démocratie économique (d’après le titre de son premier livre), et connues par la suite sous le nom de crédit social. Sous le signe de l’abondance — exprime assez bien qu’il s’agit d’une économie d’abondance, de l’accès rendu facile aux immenses possibilités de la production moderne.

Sous le signe de l’abondance — exprime assez bien qu’il s’agit d’une économie d’abondance, de l’accès rendu facile aux immenses possibilités de la production moderne.

Ce livre parle du Crédit Social, mais il est loin d’être une somme créditiste. Le Crédit Social, en effet, est toute une orientation de la civilisation et touche au social et au politique autant, sinon plus, qu’à l’économique.

"Du régime de dettes à la prospérité" est à l’origine de la fondation de l’Œuvre des Pèlerins de saint Michel. C'est le livre qui fit s'écrier Louis Even; "Une lumière sur mon chemin!".

"Du régime de dettes à la prospérité" est à l’origine de la fondation de l’Œuvre des Pèlerins de saint Michel. C'est le livre qui fit s'écrier Louis Even; "Une lumière sur mon chemin!".

"On oublie, on ne voit pas, on ne veut pas voir qu’il y a des gens mal logés, des gens mal nourris, des salaires insuffisants, qu’il y a des pays tout entiers qui souffrent de la faim. Ce n’est pas chrétien de penser, à plus forte raison de dire; c’est leur faute..."

Son Eminence le Cardinal Jules-Géraud Saliège

Deux fois par année, nous invitons des évêques, prêtres et laïcs, surtout d’Afrique, à nos semaines d’étude sur le Crédit Social à notre maison-mère de Rougemont au Canada. Voici les commentaires de quelques-uns de ces évêques, prêtres et laïcs.

Deux fois par année, nous invitons des évêques, prêtres et laïcs, surtout d’Afrique, à nos semaines d’étude sur le Crédit Social à notre maison-mère de Rougemont au Canada. Voici les commentaires de quelques-uns de ces évêques, prêtres et laïcs. Le système bancaire actuel est pur banditisme, quiconque s’est donné la peine d’étudier la question, (la création de crédit-monnaie-dette par les banques et le contrôle absolu de l’intermédiaire d’échange par les banques), n’en peut douter. Mais c’est un banditisme légalisé c’est-à-dire qu’en conduisant ce racket au profit d’une petite clique d’individus sur le dos du public, les banques restent dans les limites de leur charte, c’est la «patente» accordée par le gouvernement souverain à une machine qui saigne et tue l’humanité.

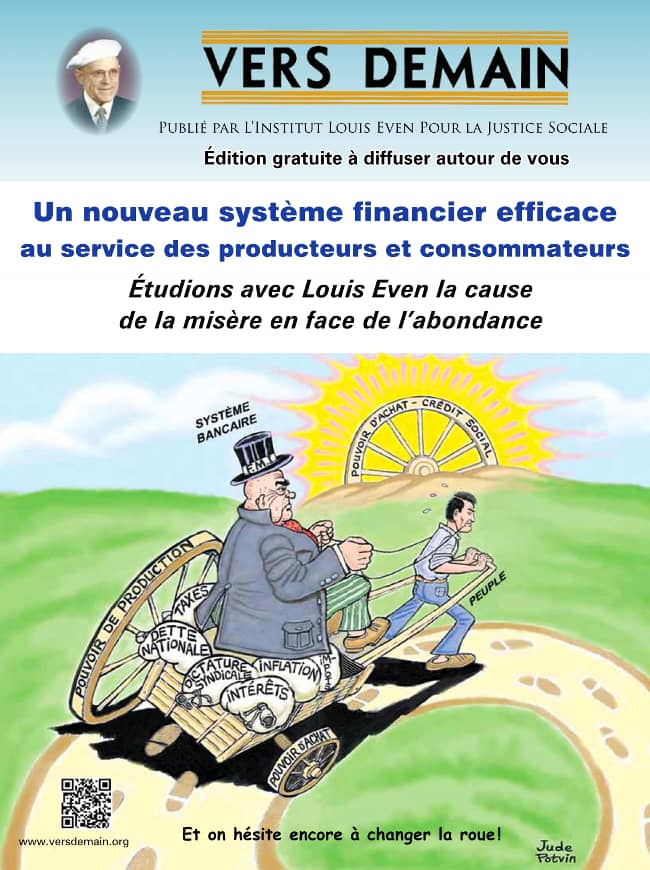

Le système bancaire actuel est pur banditisme, quiconque s’est donné la peine d’étudier la question, (la création de crédit-monnaie-dette par les banques et le contrôle absolu de l’intermédiaire d’échange par les banques), n’en peut douter. Mais c’est un banditisme légalisé c’est-à-dire qu’en conduisant ce racket au profit d’une petite clique d’individus sur le dos du public, les banques restent dans les limites de leur charte, c’est la «patente» accordée par le gouvernement souverain à une machine qui saigne et tue l’humanité. Le système financier efficace dont il va être question dans cette brochure, c’est le système financier connu généralement sous le nom de Crédit Social (ou Démocratie Économique), encore appliqué nulle part, mais dont les principes furent établis par l’ingénieur économiste écossais, Clifford Hugh Douglas, publiés par lui pour la première fois en 1918, propagés depuis par toute une école dans maints pays.

Le système financier efficace dont il va être question dans cette brochure, c’est le système financier connu généralement sous le nom de Crédit Social (ou Démocratie Économique), encore appliqué nulle part, mais dont les principes furent établis par l’ingénieur économiste écossais, Clifford Hugh Douglas, publiés par lui pour la première fois en 1918, propagés depuis par toute une école dans maints pays. Qu’est-ce que vous dites-là? Que le Dividende Social respecterait la planète et que la société de consommation est destructrice de la planète?

Qu’est-ce que vous dites-là? Que le Dividende Social respecterait la planète et que la société de consommation est destructrice de la planète?La première partie de cet article, publiée dans l’édition de mars-avril 2004, présentait les caractéristiques marquantes de la pensée de C.H. Douglas, auxquelles il faut s’ouvrir pour voir ce qu’il voit et comprendre ce qu’il comprend du système économique. C’est un paradigme très différent de celui qui sous-tend l’orthodoxie économique. La seconde partie de l’article traite en détail du diagnostic que Douglas fait des problèmes du système économique. Pour en favoriser la compréhension, plusieurs diagrammes complètent les explications. Trois modèles mathématiques très simples illustrent les effets du remplacement du travail humain par le travail de la machine, concept fondamental dans la théorie de Douglas.

C.H. Douglas affirme qu’un défaut dans le système des prix cause un rétrécissement accéléré du pouvoir d’achat et qu’il est impossible de corriger ce défaut dans un système financier où la monnaie est un bien fabriqué et commercé en vue du profit. Selon lui, la correction exige un système financier où le pouvoir d’achat de la monnaie est ajustable par la manipulation directe du niveau des prix et la distribution générale d’un dividende sur la capacité de production nationale. Or, ce diagnostic et cette solution ont été ignorés ou rejetés par les économistes de toutes tendances. Par l’apport de méthodes de modélisation et de simulation appropriées, la science économique peut contribuer à mettre en lumière les particularités de la théorie du crédit social en vue de faciliter sa compréhension et son acceptation et ainsi rendre possible son application.

«Je sais que la plupart des gens, y compris ceux qui sont à l’aise devant

des problèmes de la plus grande complexité, acceptent rarement

même la plus simple et la plus évidente des vérités si elle les oblige

à admettre la fausseté des conclusions qu’ils se sont plu à expliquer

à leurs collègues, qu’ils ont fièrement enseignées à d’autres

et qu’ils ont nouées, fil après fil, dans le tissu de leur existence.»

Léon Tolstoï

C.H. Douglas reproche au système financier de prétendre refléter le crédit réel par du crédit financier, alors qu’il observe que tel n’est pas le cas. Son diagnostic porte donc sur le fait que d’une part, le crédit financier représenté par le pouvoir d’achat est déficient par rapport au crédit réel représenté par les prix et ce, en raison d’un défaut du système des prix, et que d’autre part le système financier est incapable de corriger la déficience du pouvoir d’achat, en raison de la conception bancaire de la monnaie qui en est la base, c’est-à-dire une monnaie qui est un bien fabriqué et commercé en vue du profit.

L’interprétation populaire du diagnostic douglasien relie généralement le problème du système financier aux profits, et particulièrement aux profits des banques. Pourtant en maints endroits et en particulier, dans son dernier ouvrage technique, The Monopoly of Credit,[1] Douglas affirme clairement que les profits ne sont pas la cause principale du malfonctionnement du système financier, mais qu’un défaut structurel du système des prix en est responsable.

Lorsqu’il compare la quantité globale de monnaie disponible entre les mains des consommateurs et la quantité globale des produits exprimée par les prix —produits de toute nature, c’est-à-dire biens intermédiaires, biens d’équipement et biens de consommation, tant privés que publics— C.H. Douglas diagnostique une déficience du pouvoir d’achat en face des prix et cette déficience est structurelle et non conjoncturelle.[2]

Douglas précise que son diagnostic ne vise pas seulement la distribution inéquitable du pouvoir d’achat, qui fait que certaines personnes n’ont pas assez de pouvoir d’achat alors que d’autres en ont en surplus, mais bien une insuffisance du pouvoir d’achat global nonobstant la distribution inéquitable.[3] Cependant, lorsqu’il identifie une déficience du pouvoir d’achat global, Douglas ne dit pas —et il affirme lui-même n’avoir jamais dit— que le système financier actuel ne distribue pas suffisamment de pouvoir d’achat pour acheter les biens et services de consommation qui sont à vendre, mais plutôt que le système productif doit être constamment en état de surproduction[4] pour que le système financier distribue assez de pouvoir d’achat pour l’achat des biens et services de consommation qui sont à vendre.[5]

Cette surproduction doit être particulièrement une production de biens et services qui ne sont pas immédiatement achetables par le consommateur —les biens de capital— ou qui ne sont pas destinés au consommateur —les exportations— ou bien une production qui est simplement du gaspillage ou de la pollution.[6]

Par son diagnostic de déficience du pouvoir d’achat en face des prix, Douglas dénonce tout ce qui cause, augmente ou accélère la désynchronisation du mécanisme de création des prix qui distribue le pouvoir d’achat —lequel mécanisme est synchrone avec le mécanisme physique de production— et du mécanisme de liquidation des coûts qui retire le pouvoir d’achat. Cette condition crée à un rythme de plus en plus accéléré un délai de plus en plus grand entre la distribution du pouvoir d’achat et la liquidation des coûts dans lequel ce pouvoir d’achat est apparu. Autrement dit, les consommateurs achètent la production actuelle avec de la monnaie distribuée dans le cadre de la production future. Avec l’allongement du processus de production, la production actuelle est achetée avec de la monnaie distribuée pour une production de plus en plus lointaine et cet allongement se fait de plus en plus rapidement.

Douglas énonce que du point de vue de la réalité, c’est-à-dire du point de vue physique, la cause de la déficience du pouvoir d’achat est intimement liée au remplacement du travail humain par le travail de la machine.[7] Les effets physiques de ce remplacement du travail humain identifiés par Douglas sont décrits comme suit sous forme algorithmique :

| Si | une unité de travail humain aidée par le pouvoir mécanique et la machine produit N fois plus que la même unité de travail sans de telles aides, |

| alors |

la production est N fois plus importante |

| ou | |

|

seulement 1/Nième du travail humain est nécessaire. |

Dans le cas où la production est N fois plus importante, Douglas ajoute que les besoins de la population doivent s’accroître au taux d’accroissement de la capacité de production et que les mécanismes financiers doivent être ajustés pour permettre la distribution de la production. C’est ce que révèle la comparaison du modèle 1, petite économie de cueilleurs de fruits et de céréales avec main-d’œuvre mais sans capital, et du modèle 2, la même petite économie devenue agricole avec l’introduction d’outils, donc avec main-d’œuvre et capital.

Les équations de ces deux modèles, ainsi que d’un troisième modèle dont il est question plus loin, peuvent être trouvées en annexe, accompagnées de la définition de leurs variables et paramètres. Les trois modèles, fortement inspirés des travaux des modélisateurs de l’équilibre général calculable,[8] ont pour seul but d’illustrer numériquement le diagnostic de Douglas afin d’en mieux comprendre la portée. En conséquence, ils sont très simples et peuvent être entièrement calculés à la main. Et parce que l’économiste est essentiellement un conteur d’histoires,[9] ces modèles racontent, en trois épisodes, l’histoire d’un petit village qui découvre les effets du remplacement du travail humain par le travail de la machine. Pour les lecteurs que l’aridité des équations rebute, une version littéraire avec références aux numéros des équations associées précède les modèles.

En comparant le modèle 1 et le modèle 2, on constate que l’introduction des outils multiplie la production par 4, en volume et en valeur, puisque XS passe de 1000 à 4000 unités et PXS passe de 2000 à 8000 unités numéraires lorsqu’on conserve la main-d’œuvre L à 160 unités de travail. La demande est elle aussi multipliée par 4, en volume et en valeur, XD augmentant de 1000 unités à 4000 unités et PXD passant de 2000 à 8000 unités numéraires.

Bien qu’on observe dans les deux modèles un équilibre sur tous les marchés : marché de la main-d’œuvre (LS = LD = 160), marché des produits (XS = XD = 1000 ou XS = XD = 4000), marché des investissements et des épargnes (IT = SM = 160 ou IT = SM = 640), il n’y a pas, dans l’économie agricole du modèle 2, en face des prix des biens de consommation, un pouvoir d’achat global suffisant, car les salaires distribués (S L = 1600 unités numéraires) sont de beaucoup inférieurs aux prix des biens de consommation offerts (PC = 5760 unités numéraires). La cause en est que seulement le quart (1/4) de la production est le résultat du travail de la main-d’œuvre (a = 0,25 dans la fonction de production), alors que les trois quarts (3/4) sont le résultat du travail de la machine (1 - a = 0,75 dans la fonction de production). Par contre, dans l’économie de cueilleurs du modèle 1, où les salaires distribués (S L = 1600 unités numéraires) sont supérieurs aux prix des biens de consommation offerts (PC = 1440 unités numéraires), il y a un pouvoir d’achat suffisant, car la totalité de la production est le résultat du travail de la main-d’œuvre (a = 1).

Il est important de rappeler que, pour Douglas, le rendement du capital (R K = 4800 unités numéraires dans le modèle 2), considéré par l’économique orthodoxe comme la rémunération des détenteurs des biens de capital, n’est pas un coût de production, mais est un coût du capital et donc, n’est pas du pouvoir d’achat des consommateurs.

Dans le cas alternatif où seulement 1/Nième du travail humain est nécessaire, Douglas ajoute qu’un nombre décroissant de personnes seront requises pour la production et que si la rémunération de ce nombre décroissant d’individus n’augmente collectivement jusqu’au montant, antérieurement distribué à un plus grand nombre de travailleurs, qui achèterait une production plus grande, alors les coûts et les prix doivent tomber ou une proportion croissante des biens ne peuvent être vendus aux personnes qui les ont produits. C’est effectivement ce que montre l’examen du modèle 3, où la petite économie devenue agricole a choisi de ne pas mettre en œuvre toute la capacité nouvelle de produire.

Dans le modèle 3, la production XS demeure à 1000 unités comme dans le modèle 1, alors que, comme dans le modèle 2, la part de la production due au travail de la main-d’œuvre n’est plus que du quart (a = 0,25 dans la fonction de production) pour une part due au travail de la machine égale aux trois quarts (1 - a = 0,75 dans la fonction de production). La conséquence en est que la demande de main-d’œuvre est divisée par 4 (LD = 40) et qu’elle est inférieure à l’offre de main-d’œuvre (LS = 160). L’équilibre n’existe plus sur le marché de la main-d’œuvre, quoiqu’il y ait encore équilibre sur le marché des produits (XS = XD = 1000 unités) et sur le marché des investissements et des épargnes (IT = SM = 160 unités numéraires).

Selon Douglas, le pouvoir d’achat des consommateurs dans le modèle 3 correspond uniquement aux salaires distribués (S L = 400 unités numéraires) et ce pouvoir d’achat est largement inférieur aux prix des biens de consommation offerts (PC = 1440 unités numéraires), pour la même raison énoncée précédemment, à savoir que le rendement du capital (R K = 1200 unités numéraires) est un coût du capital et non un coût de production. Le rendement du capital est un coût existant transféré entre producteurs et non un coût nouvellement créé par les producteurs.

Il est fondamental de comprendre que, selon l’orthodoxie, la part de la production due au capital est distribuée, car elle est payée par les producteurs aux propriétaires des biens de capital sous forme de « loyers » pour l’usage du capital dans la production.

Selon Douglas, la part de la production due au capital n’est pas distribuée, car elle est un paiement de type B, ceux qui circulent entre les producteurs, et non pas un paiement de type A, ceux qui circulent entre les producteurs et les consommateurs. Ces « loyers » ne sont pas les dividendes payés aux actionnaires ou sociétaires de l’entreprise, des paiements de type A. Ils ne sont pas non plus les intérêts payés sur les emprunts finançant les achats de biens de capital, des paiements de type B qui deviendront partiellement et après délai des paiements de type A. Ces « loyers » correspondent aux paiements du coût des biens de capital, c’est-à-dire ce qui a été déboursé pour les achats faits au comptant ou pour les remboursements du principal des emprunts finançant les achats de tels biens. Ce sont strictement des paiements de type B.

Douglas remarque aussi que puisque salaires, coûts et pouvoir d’achat sont différents aspects de la même chose, une chute continue des coûts sous l’actuel système financier est accompagnée d’une chute continue des salaires, donc du pouvoir d’achat, et, bien qu’obviant ces conséquences dans une certaine mesure, une chute de prix place l’entrepreneur en face d’une perte sur la totalité de ses stocks, perte qu’il n’est habituellement ni désireux ni capable de prendre.[10]

Du point de vue financier, Douglas relève au moins cinq grandes causes à la situation de déficience du pouvoir d’achat en face des prix :[11]

§ la collecte de profits monétaires auprès du public, incluant l’intérêt qui est un profit sur un intangible;

§ l’épargne, ou en d’autres mots l’abstention d’achat;

§ le réinvestissement de l’épargne dans de nouveaux travaux, qui crée un nouveau coût sans nouveau pouvoir d’achat;

§ le double circuit de la monnaie, dont l’énoncé est connu sous le nom de théorème A+B, où la différence de vélocité entre la liquidation des coûts et la création des prix résulte en frais inclus dans les prix à partir d’un cycle antérieur de comptabilité des coûts;

§ la déflation, c’est-à-dire la vente de titres ou le rappel de prêts par les banques.

Parmi ces cinq grandes causes financières, Douglas considère que les plus importantes sont le double circuit de la monnaie et le réinvestissement de l’épargne[12] et à son avis, ces deux causes sont en elles-mêmes suffisantes pour expliquer la situation de déficience.[13]

La collecte de profits monétaires auprès du public

La collecte de profits monétaires auprès du public est une cause de déficience du pouvoir d’achat en face des prix, car l’inclusion du profit dans les prix a pour effet de redistribuer le pouvoir d’achat d’une manière non équitable en le concentrant en un petit nombre de mains et ainsi une part de plus en plus grande du pouvoir d’achat est mise à l’écart du processus de liquidation des coûts.[14] En conséquence, le contrôle de la production et donc du crédit réel est, de cette façon, transféré du consommateur au financier.[15]

L’épargne est aussi une cause de déficience de pouvoir d’achat face aux prix parce qu’elle met hors de circulation, temporairement ou définitivement, de la monnaie qui est apparue dans les coûts et donc dans les prix des produits et qu’en conséquence, les prix dans lesquels ces coûts sont apparus ne peuvent être tous liquidés.[16]

L’épargne des consommateurs ne peut être considérée purement comme une consommation reportée dans le temps. Le taux d’épargne nette est généralement positif, sauf en temps de crise économique profonde où il y a alors désépargne des consommateurs.

De plus, les producteurs ont aussi la possibilité de mettre de la monnaie en réserve par l’épargne. L’épargne des producteurs est constituée de profits non distribués en dividendes, dont une partie prend souvent la forme d’une réserve pour dépréciation des biens de capital. Cette épargne empêche d’une part que la déficience causée par la collecte des profits soit jamais comblée, puisqu’il n’y a pas redistribution des profits sous forme de monnaie de consommation,[17] et d’autre part, la réserve pour dépréciation, lorsqu’elle est utilisée pour l’achat de biens d’équipement devient un des cas de réinvestissement de l’épargne.

Le financement de la production des biens d’équipement et autres biens de capital par le biais du réinvestissement de l’épargne aggrave la déficience de pouvoir d’achat causée par l’épargne en occasionnant la création de nouveaux prix sans création de nouveau pouvoir d’achat.[18]

L’exemple qui explique cette situation[19] est celui d’un travailleur qui chaque semaine épargne 20% de son salaire et, à la fin de cent semaines, achète des actions d’une entreprise manufacturière de machinerie. À chaque semaine, le montant épargné a empêché l’achat des produits dans lesquels il était apparu comme coût et, à la suite du réinvestissement, la somme est réapparue comme salaire dans la production de machinerie restaurant ainsi la déficience occasionnée dans le premier cycle de production et permettant l’achat des produits invendus. Mais le coût de la machinerie produite dans le second cycle de production est un frais sur une future production, frais en regard de laquelle aucun pouvoir d’achat n’existe.

Le cas est similaire pour le réinvestissement des profits de l’entreprise dans de nouveaux biens d’équipement.[20]

Lorsqu’il y a récursivité du processus, c’est-à-dire lorsque la somme redistribuée dans un second cycle de production est à nouveau réinvestie, l’effet sur la déficience du pouvoir d’achat est cumulatif.

C.H. Douglas pousse plus loin la généralisation de la proposition concernant le réinvestissement de l’épargne de façon à obtenir une vision encore plus générale du défaut du système des prix. Ce défaut, Douglas l’identifie comme étant "le double circuit de la monnaie dans l’industrie"[21] mieux connu sous le nom de "théorème A+B". Douglas considère que le double circuit de la monnaie dans l’industrie est une caractéristique structurelle de l’économie.

Le double circuit de la monnaie dans l’industrie doit être compris comme la généralisation de la proposition concernant le réinvestissement de l’épargne, dans le sens où la totalité des paiements en salaires, traitements et dividendes distribués durant une période de production donnée, retourne aux producteurs, durant cette même période, à travers les prix des biens et services vendus aux consommateurs, pour refinancer un nouveau cycle de production en créant de nouveaux prix sans addition de nouveau pouvoir d’achat.[22]

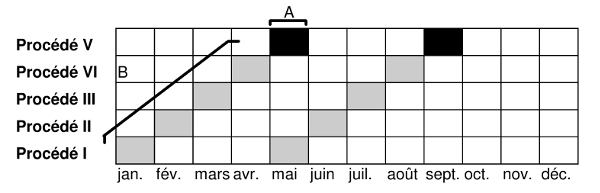

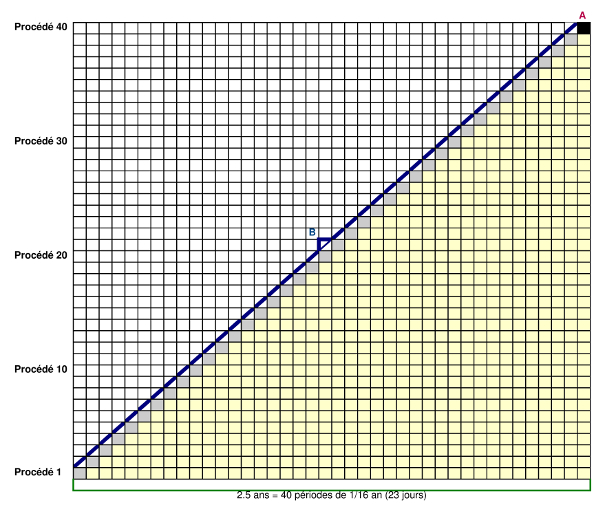

Le théorème A+B repose sur l’hypothèse que le produit d’un procédé est utilisé par le procédé suivant dans un cycle de production postérieur à cause du délai de production et de distribution.

La figure suivante illustre les conséquences de cette hypothèse.

|

| Figure 1 - Les paiements A et B dans une chaîne de production de 5 procédés |

Si la figure 1 représente la production de chemises en cinq procédés qui sont : l’élevage des moutons (I), la tonte des moutons (II), le filage de la laine (III), le tissage du fil (IV) et la confection des chemises (V), il faut comprendre que la laine produite par le procédé II en février n’est pas la laine qui pousse sur le dos des moutons dans le procédé I en février, mais la laine qui a poussé en janvier dans le procédé I; similairement, le fil produit par le procédé III en mars n’est pas le résultat de la laine qui est en train d’être tondue en mars dans le procédé II, mais le filage de la laine tondue en février ou même avant; le tissu produit par le procédé IV en avril provient du fil produit en mars ou avant et les chemises confectionnées en mai l’ont été avec du tissu fabriqué en avril ou avant. La laine qui pousse sur le dos des moutons en mai apparaîtra dans les chemises offertes en septembre, la laine tondue en mai apparaîtra dans les chemises du mois d’août, le fil produit en mai apparaîtra dans les chemises de juillet et le tissu produit en mai apparaîtra dans les chemises de juin.

Le théorème A+B énonce donc que les paiements en salaires, traitements et dividendes distribués durant le mois de janvier dans les cinq procédés de production (à la verticale) retournent aux producteurs, dans ce même mois de janvier, à travers les prix des biens et services vendus aux consommateurs par le procédé V du mois de janvier, pour financer le cycle de production du mois de février.

Ces paiements redistribués à nouveau en février retournent aux producteurs pour financer le cycle de production de mars, puis d’avril, de mai, et ainsi de suite. De janvier à mai, période requise pour produire les biens et services vendus aux consommateurs à la fin de mai dans le procédé V, vingt-cinq procédés ont créé vingt-cinq unités de produits et vingt-cinq unités de nouveaux prix au moyen des mêmes cinq unités de pouvoir d’achat réintroduites cinq fois de suite.

Si les produits de chacun des procédés de la figure 1 valent 1 en termes de monnaie, alors il s’ensuit que la production faite de janvier à mai vaut 25 par addition de la quantité de monnaie (à la verticale) ayant circulé durant cette période : 25 = 5 + 5 + 5 + 5 + 5 ou exprimé de façon plus succincte : 25 = 5 × 5. Si les produits valent 2, c’est 50 = 10 + 10 + 10 + 10 + 10 qu’on aura ou 50 = 5 × 10; si les produits de chacun des procédé valent 3, on aura 75 = 15 + 15 + 15 + 15 + 15 ou 75 = 5 × 15; et ainsi de suite.

La particularité décrite par le théorème A+B de Douglas est connue des économistes. Tout étudiant de la science économique apprend cela dans un cours intermédiaire de macroéconomique. C’est ce qu’explique « l’équation de la monnaie », qui s’écrit : p q = v M, où le terme « p q » désigne la valeur de la production (le prix p × la quantité produite q) et le terme « v M » désigne le flux monétaire (la vélocité de la monnaie v × la masse monétaire M).

Cette équation formulée en termes de flux est associée au nom de l’économiste Irving Fisher, qui l’appelle « équation de l’échange » ou « équation générale des transactions » et l’écrit un peu différemment de la forme présentée ici qui est la formulation usuelle des manuels de macroéconomique intermédiaire. Selon un historien de la pensée économique,[23] Fisher a lui-même repris cette équation d’un autre économiste nommé Simon Newcomb; de plus, elle porte aussi bien d’autres noms et a été formulée, généralement en termes de stock de monnaie, par plusieurs économistes très connus dont Ricardo, Walras, Pigou et Marshall.

Dans la figure 1, où la chaîne des procédés comprend cinq procédés qui distribuent chacun des salaires identiques, un cinquième (1/5) seulement de la monnaie de consommation distribuée au total sous forme des salaires est du pouvoir d’achat au sens strict où Douglas l’entend. En effet, seuls les salaires distribués par le procédé V, qui est l’étape de production des biens et services destinés aux consommateurs finals, constituent le pouvoir d’achat des consommateurs. Les salaires distribués par les autres procédés, qui sont des étapes de production de biens intermédiaires et de biens d’équipement, donc de biens de capital, ne sont pas du véritable pouvoir d’achat, mais de la pure inflation.

En termes réels, seulement un cinquième (1/5) de la production de chaque mois consiste en des biens et services de consommation finale. Il n’y a donc qu’un cinquième (1/5) de la production qui soit du pouvoir d’achat réel.

Par exemple, si chaque procédé distribue 100 unités numéraires, les consommateurs paieront 500 unités numéraires les biens de consommation au lieu de les payer 100 unités numéraires, ce qui signifie qu’ils auront payé les biens intermédiaires et les biens d’équipement produits pendant le mois de mai alors que ces biens ne leur sont pas destinés et qu’ils n’en auront pas pris possession.

Les 400 unités numéraires distribuées par les procédés de production des biens de capital, les procédés I à IV, doivent demeurer entre les mains des consommateurs pour attendre que les biens de consommation, dans le coût desquels ils sont apparus comme salaires, parviennent aux consommateurs. Au lieu de n’avoir entre les mains, en mai, que 5 × 100 unités numéraires, les consommateurs doivent au moins avoir 15 × 100 unités numéraires, c’est-à-dire tous les salaires distribués par les procédés situés sur et sous la diagonale liant le procédé I au procédé V desquels auront déjà été retranchées les unités numéraires correspondant à des biens définitivement consommés durant le processus de production et qui ne parviendront pas aux consommateurs dans les biens finals.

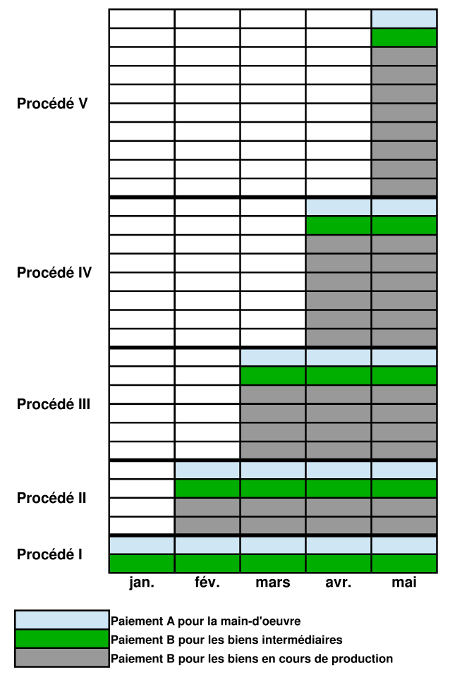

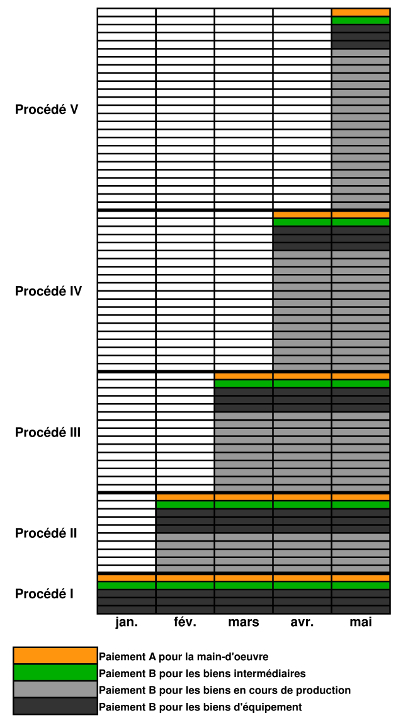

Cette anomalie mise en évidence par Douglas est plus flagrante encore dans la figure 2, où la longue chaîne des procédés en compte quarante. Le pouvoir d’achat est considérablement diminué, il est seulement un quarantième (1/40) de la monnaie de consommation totale distribuée. Les trente-neuf quarantièmes (39/40) restants paient en réalité les coûts des biens intermédiaires et des biens d’équipement produits durant la période en question et ne paient pas pour les biens de consommation disponibles pour la vente durant cette période.

|

|

Figure 2 – Les paiements A et B dans une chaîne de production de 40 procédés |

Plus la chaîne s’allonge en raison de la différenciation des procédés, plus le pouvoir d’achat réel diminue. La proportion de biens et services de consommation finale dans la production totale chute dramatiquement.

C.H. Douglas établit que le déficit de pouvoir d’achat dans une période donnée est égal aux paiements B de cette période.[24]

La déflation

La déflation, c’est-à-dire la décroissance de la monnaie en circulation, est mise en œuvre par la vente de titres par les banques et par le rappel des prêts (à l’inverse de l’inflation, ou croissance de la monnaie en circulation, qui est issue de l’achat de titres par les banques et de l’octroi de prêts). La déflation est une cause de déficience de pouvoir d’achat car elle restreint le crédit d’emprunt qui compense habituellement la déficience de pouvoir d’achat issue d’autres causes.[25]

La déflation est certes une cause puissante de déficience du pouvoir d’achat en face des prix puisqu’elle en rend visibles les effets habituellement latents. Récessions et dépressions économiques, caractérisées par un chômage épidémique et la prolifération des faillites, accompagnent la déflation et sont les signes tangibles de la déficience du pouvoir d’achat. Cependant, contrairement aux quatre autres causes qui sont toujours présentes et sont en fait inhérentes au système, la déflation survient à certains intervalles plus ou moins réguliers et cette forme d’occurrence diminue le poids de cette cinquième grande cause.

Pour conclure sur les causes financières de la déficience du pouvoir d’achat, C.H. Douglas remarque qu’à l’exception de l’épargne, les quatre autres causes de déficience du pouvoir d’achat en face des prix peuvent être ramenées aux paiements B.[26]

Les objections au théorème A+B

Le théorème A+B a été l’objet d’une acrimonieuse controverse, depuis sa formulation en 1920 jusque bien au-delà de la mort de Douglas. Il s’impose donc de traiter les principales objections qui ont été soulevées par les opposants de Douglas et de présenter les réponses que Douglas a données. Dans son dernier ouvrage technique, The Monopoly of Credit, C.H. Douglas rassemble les objections habituelles au théorème A+B et y reprend longuement les réponses qui ont toujours été les siennes.

Les paiements en salaires pour la production

des biens de capital compensent les paiements B

La première objection est relative à la soi-disant égalité des paiements en salaires pour la production de biens intermédiaires et biens d’équipement et des coûts liés aux paiements B présents dans le prix des biens de consommation.[27] Les détracteurs du théorème supposent que, selon la figure 1, les quatre carreaux des procédés I à IV, ombragés sur la diagonale qui va de janvier à mai, par exemple, sont parfaitement égaux en valeur aux quatre carreaux des mêmes procédés I à IV de la verticale du mois de mai, le procédé V étant commun à la diagonale et à la verticale.

Le premier élément de la réponse de Douglas concerne une situation où il n’y a pas d’équilibre de la production et de la consommation des biens intermédiaires.[28] Chaque étape de production comprend trois éléments de coûts : les matériaux, le travail de la main-d’œuvre et —la première étape exceptée— le produit en cours issu d’une précédente étape de production.

L’interprétation de cette réponse permet d’établir que dans le cas où un procédé de production consomme à une étape donnée plus de biens intermédiaires —c’est-à-dire le produit en cours issu d’une étape précédente et le matériel de l’étape concernée— que les procédés qui produisent ces biens intermédiaires n’en ont produit dans l’étape concernée, alors les paiements en salaires ne peuvent compenser les coûts occasionnés par les paiements B. Par exemple selon la figure 1, si le procédé IV consomme davantage du produit en cours au mois d’avril que le procédé III n’en produit en ce même mois d’avril, alors les coûts inclus dans la production du procédé IV sont supérieurs aux salaires distribués dans le procédé III durant le mois en question. L’inverse est vrai. Si le procédé IV consomme moins du produit en cours que le procédé III n’en produit dans le même mois, alors les coûts inclus dans la production du procédé IV sont inférieurs aux salaires distribués dans le procédé III du mois en question. Il y a inflation potentielle, mais peu probable.

En effet, le portrait est plus complexe que les figures 1 et 2 ne le laissent voir.

|

| Figure 3 – Décomposition des coûts en trois éléments |

En examinant la figure 3, qui reproduit sous un autre angle celle qu’on trouve à la page 37 dans The Monopoly of Credit, on constate que la valeur des salaires distribués à la main-d’œuvre est significativement inférieure à la valeur de la production destinée à la consommation finale et la différence est beaucoup plus marquée lorsque les salaires sont comparés à la valeur de la production totale. En considérant que chaque petit rectangle vaut 1, la valeur des chemises offertes aux consommateurs en mai par le procédé V est 10 (1 en coûts de main-d’œuvre + 1 en coûts des biens intermédiaires autres que le bien en cours + 8 en coûts du bien obtenu du procédé IV d’avril) et la somme de tous les salaires distribués en mai est seulement 5, alors que la valeur de la production totale du mois de mai est 30 (2 par le procédé I + 4 par le procédé II + 6 par le procédé III + 8 par le procédé IV + 10 par le procédé V).

Des salaires totalisant 5 ne peuvent acheter toutes les chemises offertes par le procédé V, qui totalisent 10 en valeur sur le marché des consommateurs —le circuit des paiements A— et encore moins acheter les produits de toute nature offerts par les procédés I à IV, qui totalisent 20 en valeur sur le marché des producteurs —le circuit des paiements B.

Or, selon ce que dit la théorie de Douglas, la monnaie entre les mains des consommateurs devrait leur permettre d’acheter toute la production, en tout temps, même celle qui ne leur est pas destinée. Car dans un futur plus ou moins lointain, les coûts de cette production leur parviendront dans des biens qui leur seront destinés et qu’ils ne seront pas capables d’acheter sans les ajustements que fait et fera le système économique pour réussir à leur livrer ces biens.

Le second élément de la réponse de Douglas est relatif aux frais de dépréciation des biens d’équipement qu’il assimile aux paiements B. Ces frais introduisent aussi une disparité entre les coûts créés et les salaires distribués, en ajoutant un élément de coût puisé dans une réserve de coûts vis-à-vis de laquelle il n’existe aucune réserve de monnaie de consommation.[29]

La figure 4 illustre la décomposition des coûts en quatre éléments, ajoutant les coûts de la dépréciation des biens d’équipement aux trois autres catégories de coût précédemment examinées. Le portrait est encore plus négatif.

|

| Figure 4 – Décomposition des coûts en quatre éléments |

En considérant toujours que chaque petit rectangle vaut 1, la valeur des chemises offertes aux consommateurs en mai par le procédé V est maintenant 25 (1 en coûts de main-d’œuvre + 1 en coûts des biens intermédiaires autres que le bien en cours + 3 en coûts des biens d’équipement + 20 en coûts du bien obtenu du procédé IV d’avril), alors que la somme de tous les salaires distribués en mai n’est toujours que 5. Quant à la valeur de la production totale du mois de mai, elle égale maintenant 75 (5 par le procédé I + 10 par le procédé II + 15 par le procédé III + 20 par le procédé IV + 25 par le procédé V).

Dans cet exemple qui commence à ressembler à la réalité de la comptabilité des entreprises, les salaires n’achètent qu’une petite part des biens de consommation offerts (5/25 ou 1/5) et ne pourraient acheter qu’une très petite part des biens de toute nature offerts sur les marchés (5/75 ou 1/15). Si la même procédure de décomposition des coûts est appliquée à une chaîne de production de 40 procédés comme celle de la figure 2, qui est plus proche encore de la réalité, on obtient des inégalités irréconciliables.

Douglas considère aussi l’hypothèse où il y a équilibre de la consommation et de la production des biens intermédiaires et biens d’équipement, c’est-à-dire lorsque les biens intermédiaires et les biens d’équipement consommés dans le processus de production durant une période donnée sont strictement remplacés durant cette même période. En ce cas, Douglas affirme que la variation à la baisse du rapport des coûts directs aux coûts indirects empêche l’égalité des salaires distribués durant la période et des prix des biens de consommation devenus disponibles durant cette période.[30] C’est ce que montre l’évolution du paramètre a vers des valeurs de plus en plus faibles avec l’avancement technologique, une évidence qui fait prendre conscience de l’énormité des ajustements que les mécanismes économiques doivent mettre en œuvre pour que les produits destinés aux consommateurs les atteignent finalement.

En résumé, chaque fois qu’une somme de monnaie, qui quitte les mains du consommateur pour retourner s’éteindre à son point d’origine dans le système bancaire, s’éteint avant les prix qu’elle a créés lors de son trajet depuis son émission par la banque, il se produit un déséquilibre correspondant entre la monnaie et les prix.[31] C’est pourquoi Douglas considère que la disparité existe même dans une situation d’équilibre de la production où, par hypothèse, la consommation et la production de biens intermédiaires, de même que la consommation et la production de biens d’équipement, s’égalent à chaque période de production considérée et ce, même en l’absence de profit, de frais de dépréciation et d’inflation des prix, donc à plus forte raison en présence de profit, de dépréciation et d’inflation des prix qui absorbent rapidement le pouvoir d’achat additionnel provenant de la production des biens intermédiaires et des biens d’équipement.[32]

Les paiements B sont des salaires distribués dans le passé

La seconde objection est celle relative au fait que les coûts résultant des paiements B correspondent à des paiements en salaires effectués dans le passé pour les biens intermédiaires et les biens d’équipement dont les coûts apparaissent dans les prix des biens de consommation.

Selon la figure 2, les détracteurs du théorème supposent que les salaires des 1600 procédés (40 × 40), qui ont été exécutés durant les deux ans et demi nécessaires à la production des biens et services offerts aux consommateurs à la fin de cette période (le carreau ombré dans le coin supérieur droit), sont encore présents dans les épargnes des consommateurs, ou à tout le moins, les salaires des 820 procédés situés sur et sous la diagonale qui lie le procédé 1 au procédé 40 durant ces deux ans et demi. Et encore, deux ans et demi, c’est peu si l’on considère les coûts les plus anciens qui puissent apparaître dans les prix des biens de consommation, par exemple, les coûts des activités de recherche et développement qui précèdent de cinq, dix, quinze voire vingt ans la production des biens de consommation finale.

À cette objection, la réponse de Douglas est que l’absence d’une réserve de monnaie de consommation en vis-à-vis de la réserve de coûts des biens intermédiaires et d’équipement non consommés est signe que la monnaie de consommation, bien que distribuée dans le passé, n’est plus en existence pour liquider les coûts créés par les paiements B.[33]

La seconde partie du diagnostic de Douglas concerne l’incapacité du système financier à corriger la déficience du pouvoir d’achat.

La critique que fait Douglas du paradigme économique actuel, qui est un paradigme bancaire en raison de la définition bancaire de la monnaie qui en est la base, n’est pas d’abord morale bien que les raisons de critique sur ce plan ne lui manquent pas. La critique de Douglas est d’ordre fonctionnel : un système financier basé sur le pouvoir bancaire de création et de destruction de la monnaie ne fonctionne pas.[34]

Les politiques économiques orthodoxes relevant d’un paradigme économique bancaire sont incapables de corriger les défauts qui existent dans le système financier. La récurrence des problèmes économiques est un signe évident de l’échec des tentatives de solution. Cela est dû au fait que des deux aspects financiers, seul le premier, la monnaie, est entièrement et parfaitement contrôlé par le système bancaire, alors que le second aspect, les prix, est imparfaitement contrôlé, puisqu’il l’est de façon plus ou moins indirecte à travers le premier, c’est-à-dire à travers la quantité de monnaie entre les mains des consommateurs.[35]

Douglas affirme que c’est le défaut de prendre en compte la polarité des flux monétaires qui est la cause de l’échec des politiques orthodoxes relatives au contrôle des prix. En effet, le contrôle sur le flux monétaire positif, qui représente le taux d’émission de la monnaie, n’implique pas qu’il y ait contrôle sur le flux monétaire négatif, qui représente le taux de retrait de la monnaie. Une réduction du taux d’émission de monnaie ne peut être entièrement répercutée dans une réduction du taux de retrait de la monnaie, qui devrait alors prendre la forme d’une baisse des prix. Les producteurs ne sont pas intéressés à vendre sans profit et encore moins à vendre sous le coût. Les coûts que les producteurs doivent récupérer ont été principalement formés dans le passé alors que le taux d’émission de la monnaie était supérieur au taux courant.[36] Alors les prix ne baissent pas. Ils pourraient même augmenter si les producteurs, percevant que la monnaie est plus rare, s’efforcent d’attirer à eux la plus grande part possible de cette ressource rare.

En d’autres mots, le système bancaire ne peut augmenter le pouvoir d’achat de la monnaie qu’en réduisant la quantité de monnaie en circulation. Et cela ne fonctionne pas selon Douglas.

En revenant au théorème A+B et à sa version orthodoxe « l’équation de la monnaie » p q = v M, on comprend mieux ce deuxième volet du diagnostic de Douglas. Lorsque les économistes et les banquiers utilisent cette équation, dans une formulation mathématique sûrement plus sophistiquée, pour déterminer quelle est la plus petite masse monétaire M qui sera mise en circulation pour financer la quantité q de production au niveau de prix p, ils cherchent à assurer la stabilité des prix, à contrôler les prix à travers le seul outil dont ils disposent, la monnaie.

Étrange paradoxe où banquiers et économistes recherchent délibérément ce que dénonce le théorème A+B de Douglas : l’insuffisance de monnaie en circulation, comme moyen de corriger ce que dénonce aussi le même théorème A+B de Douglas : l’inflation des prix.

Douglas remarque finalement qu’il y a, dans le système financier actuel, divers mécanismes qui tentent de corriger la situation de déficience. Les biens de consommation sont donc vendus malgré la déficience de pouvoir d’achat grâce aux mécanismes économiques suivants :[37]

§ la redistribution de la monnaie par les programmes sociaux;

§ la redistribution par la taxation de la monnaie obtenue par les exportations, les investissements étrangers et les exportations invisibles (le transport);

§ la distribution de prêts bancaires en salaires dans la surproduction de biens de capital;

§ les ventes sous le coût par les faillites, les ventes forcées et la destruction physique;

à la liste desquels il faut aussi ajouter l’endettement croissant des personnes, des entreprises et des gouvernements.

C’est pourquoi C.H. Douglas propose une solution conséquente à son diagnostic.

[1]Douglas C.H., The Monopoly of Credit, Bloomfield Books, Angleterre, 4e éd., 1979, pp. 28-29.

[2] Douglas C.H., "Statement of Evidence submitted by Major Douglas" in Minutes of Evidence taken before the Committee on Finance and Industry, H.M. Stationery Office, Londres, vol. 1, 1931, 295-307, p. 299.

[3] Douglas C.H., Social Credit, The Institute of Economic Democracy, Canada, 5 éd., 1979, p. 82.

[4] Douglas C.H., "The Delusion of Super-Production" in Economic Democracy, W. & J. Barr Pty, Australie, (1920), pp. 145-153.

[5] Douglas C.H., The Approach to Reality, K.R.P. Publications Ltd, Londres, 1966, p. 26.

[6] Douglas C.H., Economic Democracy, W. & J. Barr Pty, Australie, 5e éd., 1974, p. 82.

[7] Douglas C.H., The Monopoly of Credit, op.cit., pp. 30-33.

[8] Decaluwé Bernard, Martens André, Savard Luc, La politique économique du développement et les modèles d’équilibre général calculable, Les Presses de l’Université de Montréal (Québec).

[9] McCloskey Donald N., "The Rhetoric of Economics", in The Journal of Economic Literature, American Economic Association, Nashville (Tennessee), vol. 21, no 2, 1983, pp. 481-517.

[10] Douglas C.H., The Monopoly of Credit, op.cit., p. 33.

[11] Douglas C.H., The New and the Old Economics, The Scots Free Press, Edinburgh, p. 19.

[12] Douglas C.H., "Statement of Evidence submitted by Major Douglas", op.cit., p. 297.

Douglas C.H., "The only real socialism" in Warning Democracy, Stanley Nott, Londres, (1931), 2e éd., 1934, 21-36, p. 32.

Douglas C.H., The Monopoly of Credit, op.cit., pp. 33-35.

[13] Douglas C.H., "The only real socialism", op.cit., p. 32.

[14] Douglas C.H., The Monopoly of Credit, op.cit., p. 28.

[15] Ibid. p. 49.

[16] Douglas C.H., "Statement of Evidence submitted by Major Douglas", op.cit., p. 298.

[17] Douglas C.H., "Government by money, and its effects" in Warning Democracy, Stanley Nott, Londres, (1931), 2e éd., 1934, 90-107, p. 102.

[18] Douglas C.H., "Statement of Evidence submitted by Major Douglas", op.cit., p. 298.

[19] Douglas C.H., The Monopoly of Credit, op.cit., pp. 34-35.

[20] Douglas C.H., "Statement of Evidence submitted by Major Douglas", op.cit., p. 304.

[21] Douglas C.H., Economic Democracy, op.cit., p. 47.

Douglas C.H., Credit-Power and Democracy, op.cit., p. 19.

Douglas C.H., The Monopoly of Credit, op.cit., p. 35 et p. 48.

[22] Ibid. pp. 36-38.

[23] Dehem Roger, Histoire de la pensée économique : Des mercantilistes à Keynes, Les Presses de l’Université Laval (Québec) et Dunod (Paris), p. 372.

[24] Douglas C.H., The New and the Old Economics,op.cit., p. 20.

[25] Douglas C.H., "The Application of Engineering Methods to Finance, World Engineering Congress Tokyo, 1929" in The Monopoly of Credit, Bloomfield Books, Angleterre, (1931), 4e éd., 1979, 153-167, p. 164.

[26] Douglas C.H., The New and the Old Economics, op.cit., p. 20.

[27] Douglas C.H., The Monopoly of Credit, op.cit., p. 36.

[28] Ibid. p. 37.

[29] Douglas C.H., "Statement of Evidence submitted by Major Douglas", op.cit., p. 304.

[30] Douglas C.H., The Monopoly of Credit, op.cit., p. 42.

[31] Ibid.

[32] Ibid.

[33] Ibid. p. 43.

[34] Douglas C.H., Social Credit, op.cit., pp. 95-96.

[35] Ibid. pp. 96-97.

[36] Ibid. pp. 97-99.

[37] Douglas C.H., The Monopoly of Credit, op.cit., p. 45.